案例4:买入股指期货套期保值

当投资者将要收到一笔资金,但在资金未到之前,该投资者预期股市短期内会上涨,为了便于控制购入股票的时间,他可以先在股指期货市场买入期指合约,预先固定将来购入股票的价格,资金到后便可运用这笔资金进行股票投资。通过股指期货市场上赚取的利润补偿股票价格上涨带来的损失。

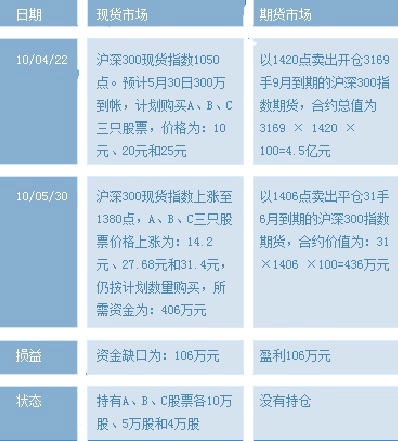

例2:某投资者在2010年4月22日已经知道在5月30日有300万资金到帐可以投资股票。他看中了A、B、C三只股票,当时的价格为10元、20元和25元,准备每个股票投资100万,可以分别买10万股、5万股和4万股。由于行情看涨,担心到5月底股票价格上涨,决定采取股票指数期货锁定成本。假设经统计分析三个股票与沪深300指数的相关系数β为1.3、1.2和0.8,则其组合β系数= 1.3× 1/3+1.2 ×1/3+0.8 ×1/3=1.1。10 年月22日沪深300指数的现指为1050点,5月30日沪深300指数的现指为1380点。假设3月22日6月份到期的沪深300指数期货合约为1070点,5月30日6月份到期的沪深300指数期货合约为1406点。所以该投资者需要买入的期货合约数量=3000000/(1070×100) ×1.1=31手。具体操作如下:

某企业在2月份考虑到国内当前市场棕榈油的库存偏小,棕榈油进口成本逐步抬高,且随着后期气温逐渐升高,棕榈油的需求会出现明显的增加,届时棕榈油价格极有可能出现大幅度上涨,于是该企业决定在4月份买入10000吨的棕榈油现货,但企业的流动资金又显得有点紧缺,一时拿不出这么大笔的资金。该公司高层了解到期货市场可以做远期,并且还是保证金交易,有利于企业资金的流动且完全符合企业的利益,便考虑在棕榈油期货市场进行保值。

2月15日在大连商品交易所买入棕榈油期货5月份合约进行保值,共计买入棕榈油5月份合约1000手,成交均价为6150元/吨,现货价格为6100元/吨,期货价格呈现远期升水。

随着气温的升高和节后油脂需求的增加,棕榈油价格期货和现货价格都出现了明显上涨,且期货由于资金买入的推动,期货市场的涨幅大于现货市场的涨幅。到4月15日,该企业选择在期货盘面卖出1000手5月份棕榈油期货合约平仓,期货成交均价为6480元/吨;同时向贸易商购买10000吨棕榈油现货,现货成交价格为6430元/吨。

通过以上案例我们可以看出:

第一,该企业在期货市场进行的是先买后卖的买入套期保值操作。

第二,在正向市场中,基差走弱,从-30元转为-50元,作为企业的买入套期保值操作,由于期货盈利大于现货亏损,保值者得到了完全的保护。并且还获得了(350-330)=20万元额外的收益。

第三,油脂企业通过在期货市场上买入套期保值,用期货市场的350万元盈利弥补了现货市场330万元的亏损。如果该企业不在期货市场做套期保值,当现货价格下跌时,虽然可以使企业采购价格降低,但是一旦价格上涨,该企业将蒙受较大的损失。

可见,通过期货买入保值,锁定企业的采购成本,企业才会更有市场竞争力,才会获得更大的生存和发展空间。